01 mrt Fiscale rariteiten bij afkoop partneralimentatie

Auteur : S.C.M. (Sander) Schilder FM RV

Afkoop van partneralimentatie blijft bij de financiële afwikkeling tussen echtelieden populair. De behoefte om van de andere partner financieel ‘af te zijn’ is een gezamenlijk belang. Over de onderdelen zoals o.a. de duur, de hoogte van het maandbedrag, wel of niet contant gemaakt om te komen tot één afkoopsom, wordt dan ook vaak onderhandeld. Maar de wens van beiden om eruit te komen is groot.

In deze bijdrage sta ik stil bij een fiscale rariteit bij afkoop van partneralimentatie tussen gehuwden/geregistreerd partners die voor de huidige familierechtpraktijk van belang is om kennis van te nemen. En ik sluit af met een ‘echte’ fiscale rariteit.

Bruto afkoop partneralimentatie

Het is bekend dat – op voorwaarde dat er sprake is van een gewezen1, 2echtgenoot – de bruto afkoopsom partneralimentatie bij de betaler een zogenoemde persoonsgebonden aftrekpost3 is en daarmee aftrekbaar is op zijn/haar inkomen. Bij de ontvanger is de afkoopsom belast in box 1 als periodieke uitkering4 (lees partneralimentatie).

Van groot belang voor de praktijk is dat de betaling van de afkoopsom pas plaatsvindt nadat vastgesteld is dat de ontvanger een gewezen echtgenoot5 is. Is de betaling te vroeg6 gedaan, dan heeft dat als gevolg dat de afkoopsom partneralimentatie niet aftrekbaar is, maar wel belast bij de ontvanger.

‘Netto’ afkoop partneralimentatie

In de advies-/mediationpraktijk komen professionals namens hun partijen vaak met de behoefte om de afkoopsom partneralimentatie ‘netto’ te realiseren.

Voor de uitleg hierna zal ik ervan uitgaan dat de man de betaler is en de vrouw de ontvanger.

Men heeft dan de wens om de aftrekpost in de aangifte inkomstenbelasting van de man ‘te schuiven’ naar de aangifte inkomstenbelasting van de vrouw. Daarmee wordt de ontvangen afkoopsom partneralimentatie bij de vrouw fiscaal ‘geneutraliseerd’ en daarmee dus netto.7

Voorbeeld:

Partijen wensen de afkoopsom partneralimentatie bij de vrouw ‘geneutraliseerd’ te krijgen op € 100.000 netto 8 .

De afkoopsom partneralimentatie is inkomen ad € 100.000 bij de vrouw. Doordat de aftrekpost van de man ad € 100.000 naar de aangifte inkomstenbelasting van de vrouw wordt ‘geschoven’, komt het saldo (inkomen € 100.000 -/- aftrekpost € 100.000) bij de vrouw op € 0 9 uit.

En daarmee wordt de afkoopsom ad €100.000 dus ‘netto’ voor de vrouw.

Waarom?

Waarom hebben partijen deze ‘netto’ afkoopbehoefte? Om meerdere redenen kan dat zijn. Maar de meest belangrijke is vaak een financiële reden. Namelijk dat het direct ineens te betalen bedrag lager is dan in de reguliere situatie waarin de man de hogere bruto afkoopsom in zijn aangifte aftrekt en daarop dan – na verloop van tijd – via zijn aangifte inkomstenbelasting een inkomstenbelastingteruggave krijgt. En waarin de vrouw over de hogere ontvangen afkoopsom middels haar aangifte inkomstenbelasting de verschuldigde inkomstenbelasting voldoet en dan € 100.000 netto overhoudt.

Verder is de persoonsgebonden aftrekpost gebonden aan speciale regels10 qua (volgorde van) aftrek op het inkomen van de man in de 3 boxen van de Wet inkomstenbelasting 2001.

Het kan dus ook om fiscale redenen (tariefverschil en doorlooptijd teruggave inkomstenbelasting) zijn dat partijen een ‘netto’ afkoopsom partneralimentatie willen bereiken. Voor nu voert dat te ver om dit verder te behandelen.

En tot slot kan deze route voordeel opleveren voor behoud van c.q. aanvragen van toeslagen (KgB, Kinderopvangtoeslag, huurtoeslag, zorgtoeslag). Het ‘schuiven’ van de persoonsgebonden aftrekpost naar de vrouw voorkomt dat op het onderdeel afkoop partneralimentatie haar verzamelinkomen11 toeneemt.

Fiscale spelregels ‘netto’ afkoop partneralimentatie

Laat ik beginnen met een waarschuwing!

Het is van absolute noodzaak dat een gespecialiseerde fiscalist in het familierecht wordt geraadpleegd alvorens een ‘netto’ afkoop tussen partijen wordt overeengekomen.

De fiscale spelregels om dit te bereiken luisteren heel erg nauw en zijn mede afhankelijk van het civiele verloop van de echtscheiding. Zoals aangegeven is een afkoopsom pas aftrekbaar als er sprake is van een ‘gewezen’ echtgenoot. Dus sowieso dient in het kalenderjaar van afkoop de echtscheidingsbeschikking zijn ontvangen van de rechtbank én moet deze voor het einde van het kalenderjaar zijn ingeschreven in het register van de Burgerlijke Stand. Pas daarna kan er betaald worden of de afkoopsom rentedragend schuldig12, 13, 14 worden gebleven.

Maar om de afkoopsom als persoonsgebonden aftrekpost te kunnen ‘schuiven’ moeten partijen, als zij niet meer elkaars fiscaal partner15 zijn, in datzelfde kalenderjaar in hun aangiften inkomstenbelasting kunnen opteren voor een voljaarspartnerschap op grond van art. 2.17 lid 7 Wet IB 2001. Dat opteren is alleen mogelijk als partijen in het kalenderjaar, waarin schuiven gewenst is, ook fiscaal partner af zijn geraakt.

Als namelijk partijen reeds in het kalenderjaar ervoor fiscaal partner af zijn geraakt, is ‘schuiven’ niet mogelijk!

Samengevat moet dus in het gewenste kalenderjaar van ‘schuiven’ voldaan zijn aan de civiele voorwaarde van gewezen echtgenoot. Pas daarna zal er ‘betaald’16 moeten worden om te komen tot de voorwaarde van aftrek. Tot slot moet er in het betreffende kalenderjaar fiscaal de mogelijkheid zijn om te kunnen schuiven op grond van het opteren voor een voljaarspartnerschap.

Zoals gezegd, betreft het hier dus een mijnenveld. Vandaar mijn oproep tot het immer raadplegen van een gespecialiseerde fiscalist.

Verminderde fiscale aftrek

In het regeerakkoord 2017-2021 heeft het kabinet aangekondigd het belastingstelsel te willen hervormen. Men wil naar een systeem van sociale vlaktaks.17

Ter bekostiging hiervan is in het belastingplan 2018 reeds aangegeven dat er vanaf het jaar 2020 stapsgewijs jaarlijks een verlaging van de aftrekmogelijkheden wordt doorgevoerd.

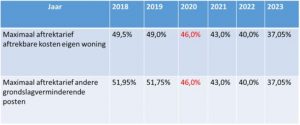

Het schema in figuur 1 laat de jaarlijkse verdere aftrekbeperking zien. Het uiteindelijke doel is dat in 2023 aftrekposten18 nog alleen aftrekbaar zijn tegen het laagste inkomstenbelastingtarief.

Ook de persoonsgebonden aftrekpost – waaronder de aftrek van onderhoudsverplichtingen (lees: aftrek van partneralimentatie) valt – wordt hierdoor dus jaarlijks geraakt.

Maar wat houdt dit nu eigenlijk precies in? Een voorbeeld ter verduidelijking:

Stel de man heeft een arbeidsinkomen in 2020 van € 100.000 en zit daarmee vanaf circa € 68.000 met zijn inkomen in de hoogste tariefschijf van 49,5%. Stel de man betaalt op jaarbasis € 20.000 aan partneralimentatie aan zijn ex-echtgenote.

De verwachting is dat hij dan deze € 20.000 mag aftrekken tegen 49,50%.

Echter, door de nieuwe wetgeving kan de man deze aftrek nog ‘slechts’ claimen tegen een percentage van 46%. Dit betekent dan toch maar een nadeel van 3,5%.

Voor 2020 is dat inderdaad het geval. Voor het jaar 2021 bedraagt het nadeel 6,5% (49,50% -/- 43%). En het nadeel loopt, zoals gezegd, jaarlijks verder op tot maximaal 12,45% in 2023.

Fiscale rariteit

Met deze uitleg in de hand kom ik nu toe aan de fiscale rariteit die optreedt in de situatie dat partijen de partneralimentatie ‘netto’ willen afkopen. Ik bespreek dit aan de hand van de volgende casus en neem als uitgangspunt dat partijen voldoen aan de eerder genoemde civiele en fiscale voorwaarden.

Casus

De man en vrouw hebben geleefd in luxe. De man heeft een hoog inkomen (meer dan € 100.000).

De vrouw heeft een arbeidsinkomen in 2021 van € 50.000.

Partijen wensen de partneralimentatie af te kopen. De afkoopsom die de man aan de vrouw voldoet – nadat zij gewezen echtgenoten zijn – bedraagt € 100.000.

Tevens zijn partijen in hun convenant overeengekomen dat de vrouw deze afkoopsom ‘netto’ ontvangt en dus volledig voor de inkomstenbelasting ‘geneutraliseerd’ wordt.

Voor de casus betekent dit dat de afkoopsom van de man in zijn aangifte inkomstenbelasting naar de aangifte inkomstenbelasting van de vrouw wordt ‘geschoven’. De vrouw geeft in haar aangifte inkomstenbelasting enerzijds de afgekochte partneralimentatie ad € 100.000 als inkomen (periodieke uitkering) aan en daarnaast voert zij de afkoopsom ad € 100.000 partneralimentatie als persoonsgebonden aftrek op in haar aangifte inkomstenbelasting.

Per saldo (100.000 -/- 100.000) dus € nihil.

Toch ontvangt de vrouw na indiening van haar aangifte inkomstenbelasting een aanslag inkomstenbelasting ter grootte van € 5.330 netto te betalen. Hoe kan dit?

De heffing over de afkoopsom bij de vrouw verloopt als volgt:

De vrouw heeft nog afgerond € 18.000 ruimte in haar 1e tarief van 37,10%. Dit betekent een heffing van € 6.678 (37,10% x € 18.000).

€ 82.000 (100.000 -/- 18.000) van de ontvangen afkoopsom is vervolgens bij de vrouw belast tegen het hoogste tarief van 49,50%. Dit betekent een heffing van € 40.590 (49,50% x 82.000).

In totaal bedraagt de verschuldigde inkomstenbelasting € 47.268 (€ 6.678 + € 40.590) over de afkoopsom van € 100.000.

De aftrek over de afkoopsom bij de vrouw verloopt als volgt:

De vrouw zit zoals gezegd met € 82.000 van de ontvangen afkoopsom ad € 100.000 in de hoogste inkomstenbelastingtariefschuif van 49,50%. Echter, de aftrek is beperkt tot maximaal 43% in 2021. Dat betekent een teruggave van € 35.260 (43% x € 82.000).

De resterende € 18.000 (het deel € 68.000 -/- € 50.000) van de ontvangen afkoopsom komt bij haar in aftrek tegen haar inkomstenbelasting van 37,10%.

Dat betekent een teruggave van € 6.678 (37,10% x € 18.000).

In totaal bedraagt de totale teruggave € 41.938 (€ 35.260 + € 6.678) over de afkoopsom € 100.000.

Deze fiscale rariteit zorgt er derhalve voor dat er per saldo: 47.268 -/- 41.938 = € 5.330 door de vrouw bijbetaald moet worden op haar aangifte inkomstenbelasting.

Dit terwijl partijen in hun convenant hadden afgesproken dat deze afkoopsom volledig geneutraliseerd zou zijn en de vrouw echt € 100.000 netto zou overhouden.

Conclusie

Door de nieuwe ingevoerde wetgeving vanaf 2020 is het alom bekende evenwicht tussen belastbaarheid van inkomen en anderzijds aftrekbaarheid van kosten tegen hetzelfde inkomstenbelastingtarief verdwenen19.

Dit brengt financiële aspecten met zich die scheidende partijen zich goed moeten realiseren.

De fiscale ongelijkheid wordt door mij nu benoemd als fiscale rariteit. Over een aantal jaren zullen we hier allemaal weer bekend mee zijn. Maar voor nu is het zaak dat de familierechtpraktijk hiermee bekend raakt en ook partijen hierover informeert. Dit ter voorkoming van nieuwe financiële geschillen nadat partijen eerdere dachten dat zij financieel ‘van elkaar af waren’.

Tot slot dan nog een ‘echte’ fiscale rariteit binnen scheidingsland.

Gehuwden kunnen zoals gezegd, mits zij aan de voorwaarden voldoen, de afkoopsom van partneralimentatie als aftrekpost opvoeren in de aangifte inkomstenbelasting.

Voor ongehuwd samenwonenden, die aan het einde van hun samenleving een dergelijke afkoopsom overeenkomen die berust op een dringende morele verplichting tot voorziening in het levensonderhoud, geldt deze aftrek niet!

Gehuwden en samenwoners worden nagenoeg altijd fiscaal gelijk behandeld. Maar uitzonderingen zijn er zeker. Zo ook dus op dit punt.

Wetende dat het aantal samenwonenden in Nederland enorm blijft groeien en er bijna net zoveel in aantal zijn als gehuwden, is het op zijn plaats dat de fiscale wetgever deze fiscale rariteit qua onderscheid tussen gehuwden en samenwoners opheft door samenwoners ook een dergelijke faciliteit te gunnen.

Dit artikel is afgesloten op 21 december 2020.

VOETNOTEN

- 1)Art. 6.3 lid 1 onderdeel b Wet IB 2001. Er is slechts aftrek mogelijk als er sprake is van een ‘gewezen’ echtgenoot. Daarvan is pas sprake zodra de echtscheidingsbeschikking is ingeschreven in het register bij de Burgerlijke Stand.

- 2)De geregistreerd partner wordt op grond van art. 2.6 AWR gelijkgesteld met de echtgenoot.

- 3)Art. 6.1 jo. art. 6.3 lid 1 onderdeel b Wet IB 2001.

- 4)Art. 3.102 lid 1 Wet IB 2001.

- 5)Het fiscale recht spreekt van afkoopsommen gedaan aan gewezen ‘echtgenoot’. Met ‘echtgenoot’ wordt zowel mannelijk als vrouwelijk bedoeld.

- 6)ECLI:NL:GHAMS:2005:AU0596 d.d. 28 juli 2005.

- 7)De vrouw dient wel de inkomensafhankelijke premie Zvw te voldoen over de afkoopsom partneralimentatie.

- 8)Het moge duidelijk zijn dat de te bereiken afgeleide ‘netto’ afkoopsom partneralimentatie gestoeld is op een in eerste instantie hoger tussen partijen bepaalde bruto afkoopsom partneralimentatie. Om te komen tot deze ‘netto’ afkoopsom, hebben partijen vaak onderhandeld over de belastingclaim die daarop in mindering komt.

- 9)Let op! Dat de vrouw over de afkoopsom partneralimentatie wel de inkomensafhankelijke zvw-premie is verschuldigd.

- 10)Art. 6.2 Wet IB 2001.

- 11)Art. 2.18 Wet IB 2001

- 12)Rentedragend schuldig blijven van de afkoopsom, nadat er eerst sprake is van gewezen partners, leidt ook tot aftrek in dat jaar. Zie art. 6.40 lid 1 onderdeel d Wet IB 2001.

- 13)Het is belangrijk om de voorwaarden van deze overeenkomst van geldlening goed schriftelijk vast te leggen.

- 14)Let wel, dat de ontvangen afkoopsom op bankrekening of rentedragende vordering als box 3-vermogen wordt meegenomen op de peildatum per 1 januari van volgend jaar.

- 15)Art. 5 lid 4 AWR geeft aan dat gehuwden niet meer elkaar fiscaal partner zijn als verzoekschrift tot echtscheiding/scheiding van tafel en bed is ingediend en uitschrijving BRP heeft plaatsgevonden.

- 16)Feitelijk betalen of rentedragend schuldig blijven van de afkoopsom.

- 17)Een twee tarievenschijvensysteem. Het bedrag waar de hoogste schijf begint, wordt tot en met jaar 2021 bevroren op een bedrag van € 68.507. Tot € 68.507 bedraagt het inkomstenbelastingtarief 37,10% en daarboven 49,50%.

- 18)Met uitzondering van de aftrekposten als uitgaven voor inkomensvoorzieningen, afdeling 3.7 Wet IB 2001.

- 19)Behoudens uitzondering uitgaven voor inkomensvoorziening, afdeling 3.7 Wet IB 2001.